刘宏志,博士,北京大学副教授。2005年本科毕业于信息工程学院软件工程专业,之后保送到北京大学读研究生,2012年博士毕业于北京大学并留校任教。2010年至2012年在哥伦比亚大学(美国)做访问研究。主要研究领域包括:信息融合、模式识别和信用风险评估。已在Pattern Recognition Letters(PRL)、Magnetic Resonance Imaging(MRI)、International Joint Conference on Neural Networks (IJCNN)、软件学报等期刊和会议上发表学术论文30多篇,并申请专利7项。目前是IEEE、ACM和CCF会员。多次应邀担任IEEE CEC,IEEE ICCI*CC、ICIC、I-SPAN、ICSS等国际会议的PC Member和Session Chair,并担任IEEE Transactions on Knowledge and Data Engineering (TKDE)、Neurocomputing、IJPRAI等国际期刊的审稿人。

2016年4月7日下午2:30,应信工学院邀请,刘宏志在东区信工学院报告厅开展了主题为“面向互联网金融的个人信用风险评估模型”的学术讲座。刘宏志从研究背景、问题描述、解决方案三个方面进行了讲解。

首先,刘宏志从“十二五”规划、十八届三中全会金融改革讲到国家放开个人征信业务,表明了中国的互联网金融行业正在蓬勃发展。接着,刘宏志提到,在P2P互联网借贷模式中,美国Lending Club顺利上市,相比较而言,国内的P2P互联网借贷平台却濒临倒闭。

然后,刘宏志接着从两个方面对互联网借贷的问题进行了阐述。一方面是信用风险,受信人因种种原因不愿意或无力履行合同条件而构成违约;另一方面是信息的不对称,为获得贷款,借款人会有意无意地隐藏部分信息。然而,除了借贷双方的问题,传统的借贷模型也存在问题。一是覆盖人群窄,信息维度单一;二是我国有信贷记录的人数不足总人口的1/4;三是央行征信的来源数据主要服务于商业银行,不服务于一般的借贷业务。

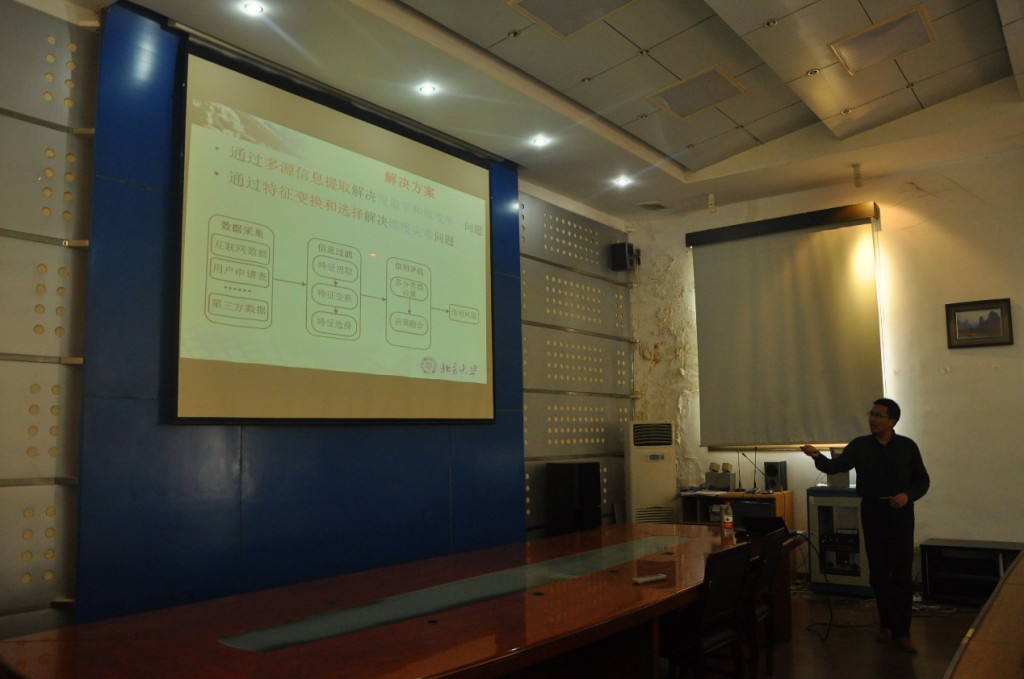

针对以上的种种问题,刘宏志提出他的解决方案。数据采集方面,他提出了通过多源信息提取来解决覆盖人群窄,信息维度单一的问题,比如采用互联网数据、用户申请表、第三方数据等;信息过滤方面,他提出通过特征变换与选择解决维度灾难的问题,因为如果特征提取过多,就会产生维度灾难的问题;信用评估方面,他提出通过多分类器评估提高系统的准确度和稳定性。

接着,刘宏志提到,数据来源分为互联网数据、用户提交的数据、第三方数据;数据样式分为社交网络、个人相片、文本描述。刘宏志着重讲解了如何进行基于文本分析的信用评估。他将信用评估分为还款意愿和还款能力,又将还款意愿细分为可读性、情感分析、主观分析、欺骗线索、个性特点、思考方式,然后找到相应特征(统计特征、情感特征、时态特征、词性特征、实体特征、财务特征)与之对应,对还款意愿和还款能力进行量化。

通过本次讲座,同学们不仅了解到国内金融行业的发展趋势,同时学习了刘宏志对“互联网金融个人信用风险评估模型”的研究过程和研究方法。